In ons vorige kwartaalbericht hebben we een aantal scenario’s gekenschetst volgens welke ‘letter’ de economie zich kon herstellen. Het was toen nog onduidelijk of dit de letter U of V zou gaan worden. Inmiddels hebben de financiële markten zich hersteld conform de letter V. Dit is opmerkelijk gezien de huidige economische cijfers. De beurs loopt natuurlijk altijd maanden vooruit op de economie maar in welke mate deze zich gaat herstellen van de Lock down zal nog moeten blijken. De inschattingen hierover lopen nog ver uiteen. De gerezen hoge berg van zorgen is inmiddels overschaduwd door een nog hogere berg van geld.

Waar staan we

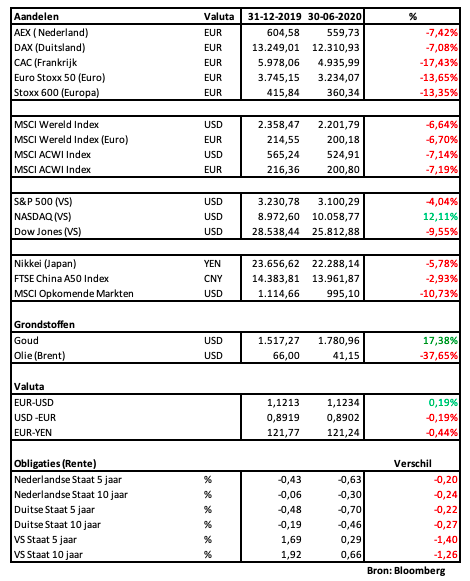

Financiële markten hebben na de ongekende daling in maart in het 2e kwartaal een fors herstel laten zien. Het herstel van de financiële markten is de uitwerking van het snelle overheidsingrijpen met steunprogramma’s en de acties van centrale banken wereldwijd die volop liquiditeiten in de markt hebben geduwd en steunaankopen hebben gedaan. De stimuleringsprogramma’s blijven afkomen met de aankondiging afgelopen week door de Amerikaanse overheid van een nieuw Infrastructuurplan met een omvang van $1 biljoen. In Europa discussiëren de leiders over de details en de bekostiging van een herstelfonds. De Duitse bondskanselier Merkel verwacht in juli een deal te kunnen sluiten.

We staan nu met de beurzen op het niveau van de zomer van 2019. De economie zit in een recessie waarvan de diepte nog moet worden vastgesteld. Hier zijn diverse scenario’s voor. Positieve, die licht aan het einde van de tunnel zien en verwachten dat de economie in 2021, na het verloren jaar 2020, er beter voor staat dan in 2019. De beurs mag daarom ook hoger staan dan aan het einde van 2019. Anderzijds verwachten de negativisten dat er nog verschillende gevaren zijn en dat als de stimuleringsprogramma’s ten einde lopen de financiële markten de huidige niveaus niet kunnen vasthouden.

Rapport IMF

In het recent verschenen World Economy Outlook Report van het IMF werd de verwachte wereldwijde economische groei verlaagd naar een krimp van 4,9%. Dit was in het eerdere rapport van april nog een contractie van 3%. Ook de verwachting voor 2021 is verlaagd van 5,8% naar een economische groei van 5,4%. De impact van Covid-19 woog zwaarder en het herstel is meer gradueel volgens het IMF. Ook waarschuwde het IMF voor de oplopende overheidsschulden in het licht van alle stimuleringsprogramma’s. Men verwacht dat het schuldenniveau kan oplopen tot 100% van het wereldwijde BBP.

Ook op de obligatiemarkten is er rust teruggekeerd na aanvankelijk ook sterk te zijn gedaald. Logisch omdat iedereen het risico op faillissement hoger inschatte zodat men ook een hogere vergoeding eiste. Centrale banken hebben dus flink ingegrepen en blijven de markt steunen. Volgens de ECB, de Fed, de Bank of Japan en de Bank of England hoeft niemand daar aan te twijfelen. Afgelopen week heeft de Fed haar opkoopprogramma voor bedrijfsobligaties zelfs uitgebreid. Eerder bestond de eis dat bedrijven zelf een aanvraag moesten indienen maar dat zou op staatssteun kunnen lijken. Geen enkel bedrijf met een gezonde balans wenste dat te riskeren. De Fed maakt daarom nu zelf haar keuzes zoals de ECB dat ook doet. De koersen van bedrijfsobligaties met een investment grade zijn daarmee hersteld maar nog niet helemaal terug op het niveau van voor de pandemie. Bij High Yield obligaties is er nog iets meer verloren gegaan terrein te herwinnen.

Onze visie

In steeds meer landen gaat de economie weer van het slot af. Dit is positief voor de economie en de bedrijfswinsten. In Nederland lijkt dat ook logisch met de afname van het aantal coronabesmettingen en het aantal doden. In diverse landen zoals de VS, Rusland en Brazilië lijkt dit tegenstrijdig omdat de pandemie nog niet afneemt. We komen daarmee op een belangrijke bepalende factor voor de verdere koersontwikkelingen. Positief is wel dat het onderzoek naar een nieuw medicijn of vaccin tegen Covid19 in volle gang is. Het lijkt niet zozeer de vraag of er een medicijn en vaccin komt maar wanneer. De geluiden hierover kunnen in de korte termijn nog wel een stempel zetten op de markt, zowel positief als negatief. Of er een tweede golf komt en in welke mate, is echter voor ons niet in te schatten. Wij verwachten echter dat een tweede golf niet meer de economie van een geheel land zal platleggen. Uitgebreid testen en een snelle reactie (contactonderzoek) moeten verdere besmettingen inperken en een uitbraak lokaal houden.

Herstelfonds

Een verdere factor voor de richting van de beurs is gelegen in een overeenstemming over een EU-herstelfonds om de economie in de EU-landen weer aan te jagen na de coronacrisis. Het fonds moet € 750 miljard groot worden waarvan € 500 miljard aan giften aan Zuid-Europa. De overige € 250 miljard moet worden opgehaald met de introductie van EU-leningen. Frankrijk en Duitsland zijn hierin leidend. De “vrekkige vier” (Nederland, Zweden, Finland en Oostenrijk) vrezen te moeten opdraaien voor schulden van andere landen die haar eigen begroting niet goed op orde hebben.

Ook is er nog geen akkoord over een hogere EU-begroting. Frankrijk en Duitsland willen de begroting laten stijgen van € 960 miljard naar € 1.100 miljard verspreid over de komende 7 jaar. Dit moet worden gefinancierd met de opbrengst uit in te voeren EU-belastingen. In omvang is dit 1,1% van de totale economie in de EU tegenover 1% voorheen. Tegenstanders beargumenteren dat na het vertrek van de Britten de EU kleiner is geworden en dan zou de begroting zeker niet moeten groeien. Een akkoord over het bovenstaande is nog niet binnen bereik maar wel bepalend voor het voortbestaan van de EU. Een overeenstemming zal als positief worden ervaren op de financiële markten, maar een escalatie zal een crisis kunnen inleiden.

Amerikaanse presidentsverkiezingen

Een volgend event zijn de Amerikaanse presidentsverkiezingen op 3 november 2020. Dit duurt nog 4 maanden maar markten zullen wel bewegen vooruitlopend hier op. Momenteel heeft Joe Biden een redelijke voorsprong op Trump. Het is echter nog vroeg en dit kan nog makkelijk wijzigen. Op dit moment hebben we echter niet het idee dat Biden fors aan het internationale of het economische roer zal draaien. Het is de verwachting dat Biden zich, net als Trump, hard zal blijven opstellen tegenover China. Betreffende de economische maatregelen die Trump heeft ingesteld om de groei aan te jagen zullen onder Biden mogelijk zelfs nog verder gaan. Democraten zijn sneller genegen om bij te springen en de kans is groot dat hij een fors stimuleringsplan gaat opzetten. Traditioneel zijn democraten beter voor de beurs dan republikeinen maar het is een raar jaar. Het is nu echter te vroeg om een conclusie te trekken.

Bedrijfswinsten

Belangrijk voor de langere termijn is natuurlijk de ontwikkeling van de bedrijfswinsten. We staan aan de vooravond van de publicatie van de halfjaarcijfers. Na de koersstijgingen van de afgelopen maanden staan we op een niveau dat afgezet tegen de verwachte halfjaarcijfers de waardering voor aandelen erg hoog is. Voor ons is het verleden echter nu geen graadmeter. Of bedrijfswinsten nu 5% of 25% lager zijn dan in het afgelopen jaar, en daarmee de waardering 5% of 25% hoger, heeft een oorsprong in de gevolgen van Covid-19. Bij de waardering van aandelen gaat het over toekomstige winsten. Deze zullen in de tweede helft van dit jaar en in aankomend jaar zeker een herstel laten zien ten opzichte van dit buitengewone 2e kwartaal. Hier houden wij ons aan vast, eigenlijk conform het rapport van het IMF.

Tegenover de trend in de bedrijfswinsten, welke dus voor de aankomende periode stijgende is, staat nog het huidige niveau van de aandelenmarkt. Deze moeten we echter ook zien in het licht van de rente. De rente is laag en gezien de gestegen schuldenlast zullen overheden er alles aan gelegen zijn de rente laag te houden. Waarderingen zijn daarmee nog meer aanbeland op het langjarig gemiddelde.

We gaan daarmee de toekomstverwachtingen bij de aanstaande publicatie van de bedrijfswinsten nauwlettend volgen.